Door Bloomberg ondervraagde economen zeiden in een Bloomberg-enquête dat Fed-functionarissen hun agressieve houding volgende week stevig zullen handhaven, waardoor de weg wordt vrijgemaakt voor rentetarieven tot 5% in maart 2023, bewegingen die waarschijnlijk zullen leiden tot een Amerikaanse en wereldwijde economische recessie. .

Meest gelezen van Bloomberg

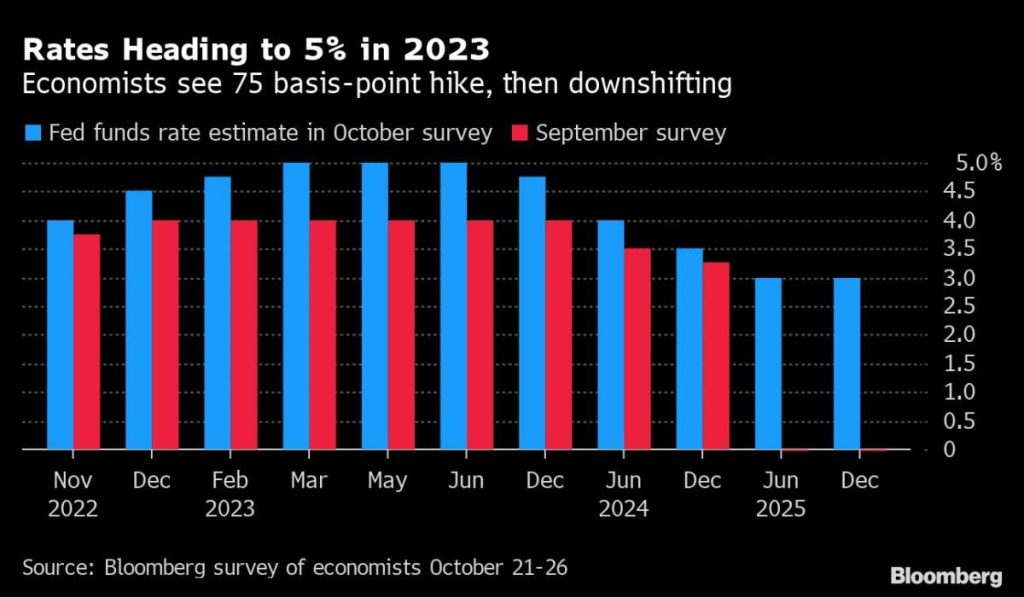

Uit het onderzoek bleek dat het Federal Open Market Committee de rentetarieven voor de vierde opeenvolgende vergadering met 75 basispunten zal verhogen, wanneer beleidsmakers hun besluit woensdag om 14.00 uur in Washington aankondigen.

Ambtenaren kregen extra reden om het pad voort te zetten toen de Amerikaanse overheidsgegevens op vrijdag lieten zien dat de arbeidskosten in het derde kwartaal in een gestaag tempo stegen en dat de door de centrale bank gekozen inflatiemaatstaf nog steeds ruim boven de doelstelling van 2% lag.

De tarieven in de enquête zullen naar verwachting in december nog een half punt stijgen en in de volgende twee vergaderingen met een kwart punt. De prognoses van de Fed die tijdens de vergadering van september werden vrijgegeven, toonden rentes tot 4,4% dit jaar en 4,6% volgend jaar, vóór verlagingen in 2024.

Economen zijn van mening dat de Fed vastbesloten is om niet te snel om te buigen, aangezien ze de inflatie bestrijdt op het hoogste punt in 40 jaar. De verschuiving naar een hoger piekpercentage zal een weerspiegeling zijn van de groei van de consumentenprijzen, exclusief voedsel en energie, die de afgelopen twee maanden veel heter is binnengekomen dan verwacht. De peiling onder 40 economen werd gehouden van 21 tot 26 oktober.

“De inflatiedruk blijft groot en de Fed zal in november met 75 basispunten stijgen”, zei James Knightley, hoofdeconoom internationaal bij ING Groep NV, in een reactie op het onderzoek. December, gezien de zwakke economische en marktachtergrond, “maar de risico’s zijn scheef in de richting van een vijfde stijging van 75 basispunten”, zei hij.

De voorzitter van de Federal Reserve, Jerome Powell, zei dat de centrale bank zeer toegewijd is aan het herstellen van de prijsstabiliteit en haalde herhaaldelijk zijn voorganger Paul Volcker aan, die de rentetarieven in het begin van de jaren tachtig tot ongekende niveaus verhoogde om de inflatie tegen te gaan. Powell waarschuwde dat het proces pijnlijk zal zijn, omdat het doel is om subtrendgroei te ontwikkelen om de prijsdruk te verminderen en als gevolg daarvan zal de werkloosheid stijgen.

Powell en zijn collega’s hebben de hoop niet verloren dat ze een soepele landing voor de economie kunnen bereiken. Maar voor het eerst in opiniepeilingen voorafgaand aan de FOMC-bijeenkomst, ziet een meerderheid van economen – driekwart – een mogelijke recessie in de komende twee jaar, en de meeste van de rest zien een harde landing met een nulperiode. of negatieve groei in de toekomst.

Wat Bloomberg zegt over economie…

“Ik denk dat het belangrijkste om in de gaten te houden is hoe Powell een mogelijke neerwaartse verschuiving in het tempo van renteverhogingen communiceert. Hij zal willen voorkomen dat de indruk wordt gewekt dat scharnieren op handen zijn, vooral wanneer de kerninflatie nog steeds sterk is. Hij zal de markten voorbereiden voor een stijging van 50 basispunten in december, maar zal ook vergezeld gaan van een puntengrafiek, die een rentepercentage van 5% laat zien.

Anna Wong, Amerikaans hoofdeconoom

Economen zien dat de Fed de rente te veel verstrakt: de gemiddelde econoom zal een piekrentedoelstelling van 4,75% stellen, en 75% van de economen zei dat er een groter risico is dat de centrale bank de rente te veel zal verhogen en onnodige pijn zal veroorzaken dan niet te doen Dat. Hij hief genoeg op en slaagde er niet in de inflatie in bedwang te houden.

“Een achterstand in monetair beleid wordt nog steeds onderschat”, zegt Thomas Kostig, hoofdeconoom VS bij Pictet Wealth Management. “De volledige impact van de huidige verkrapping zal mogelijk pas medio 2023 worden gevoeld. Tegen die tijd kan het te laat zijn. Het risico op een beleidsfout is groot.”

Er kunnen indirecte economische gevolgen zijn voor de wereldmarkten, waarbij tweederde een wereldwijde recessie voorspelt in de komende twee jaar.

Terwijl de mediane econoom op zoek is naar een stijging van 50 basispunten in december, is hij dichtbij, met bijna een derde stijging van 75 basispunten.

Het prijspad dat economen voorspellen is vergelijkbaar met dat voorspeld door de markten. Beleggers verwachten woensdag een stijging van 75 basispunten, neigen naar een stijging van 50 basispunten in december en hopen op een piek van rond de 4,8%.

Als de Fed volgende week nog een beweging van 75 basispunten aanbiedt, zou de gecombineerde stijging van 375 basispunten sinds maart de grootste renteverhoging door de Fed zijn sinds de jaren tachtig, toen Volcker president was en te kampen had met hoge inflatie.

“Nu de Fed voor de keuze staat om te veel of te weinig te doen, zullen leden er waarschijnlijk voor kiezen om te veel te doen”, zegt Joel Naroff, president van Naroff Economics LLC, met als doel de aanhoudende inflatie waarmee Volcker vanaf de jaren zeventig te maken kreeg, te voorkomen. .

Economen verwachten dat de Fed doorgaat met de aangekondigde verlagingen van de balans, die in juni begonnen met het aflopen van vervallende effecten. De Fed verlaagt de activa met maar liefst $ 1,1 biljoen per jaar. Economen verwachten dat de balans tegen het einde van het jaar $ 8,5 biljoen zal bereiken, en in december 2024 zal dalen tot $ 6,7 biljoen.

Er is aanzienlijke verdeeldheid over de vraag of de Fed zal overgaan tot de verkoop van door hypotheek gedekte effecten als onderdeel van de bezuinigingen, en 57% anticipeert op een dergelijke stap en er is geen consensus over de timing.

De FOMC-verklaring zal naar verwachting zijn taal behouden en een leidraad bieden voor rentetarieven die aanhoudende stijgingen beloven, zonder de omvang van de aanpassingen te specificeren, hoewel het kwartaal op zoek is naar zachtere taal die lagere stijgingen aangeeft.

Bijna een derde van de economen verwacht tegenstand tijdens de bijeenkomst, die de derde van 2022 zal zijn. De Fed-president van Kansas City, Esther George, sprak in juni zijn veto uit ten gunste van een kleinere verhoging, en waarschuwde dat te abrupte veranderingen in de rentetarieven het vermogen van de Fed zouden kunnen ondermijnen. het geplande prijspad. Louis Fed-president James Bullard liep in maart over als havik.

In combinatie met langzamere renteverhogingen beweren economen dat de Fed uiteindelijk van koers zal veranderen als reactie op lagere groei en inflatie. De meesten zien in de tweede helft van 2023 een lichte daling van het eerste tarief, met grotere verlagingen in 2024.

(Updates met loonkostenindex en PCE-gegevens in derde alinea.)

Meest gelezen van Bloomberg Businessweek

© Bloomberg LP 2022

“Social media fanaat. Fanatieke bacon fanaat. Wannabe popcultuur fan. Communicator. Gecertificeerd schrijver.”

/cdn.vox-cdn.com/uploads/chorus_asset/file/25594197/Genki_TurboCharger_Hero.jpg)

More Stories

Nvidia-aandelen dalen als gevolg van vertragende groei en zorgen over de productie NVIDIA

Nvidia winstsamenvatting: CEO praat over Blackwell, maar het voldoet niet aan de hoogste verwachtingen

Het slachtoffer van de explosie van de Delta-band moest worden geïdentificeerd aan de hand van een tatoeage: Jr