De geloofwaardigheid van de Fed verschoof van het bestrijden van inflatie onder Volcker naar het creëren van welvaart en inflatiebestrijding onder Powell. En dat weet iedereen.

door Wolf Richter over Wolfstraat.

Hoewel dit verrassend vreemd en verbijsterend klinkt, is het een feit: de inflatie stijgt al meer dan een jaar, en het wordt erger en erger, terwijl de Fed het ontkende door te zeggen: oké, de economie herstelt, en ontkende toen het door te zeggen, OK, het is gewoon een “basiseffect”. En toen de inflatie explodeerde nadat het primaire effect voorbij was, zei de Fed dat het een “vluchtig” beeld was vanwege enkele hindernissen in de toeleveringsketen. En zelfs toen de Fed afgelopen herfst toegaf dat de inflatie zich had verspreid naar diensten en huren, die geen toeleveringsketens hebben in heel China, gaf ze toe dat er in feite een inflatieprobleem was – de beruchte hub.

Tegen die tijd was het te laat. De ‘inflatoire mentaliteit’, zoals ik het sinds begin 2021 noem, heeft voet aan de grond gekregen.

Ik schreeuw er al meer dan een jaar over. In januari 2021 schreeuwde ik het uit Inflatie was wijdverbreid in de economie. Tegen februari 2021 schreeuwde ik het uit De inflatie verspreidde zich in de dienstensector. Ik huilde om inflatie in de transportsector. In maart 2021 was het, zelfs voor mij, duidelijk dat dit ‘sEr is iets groots veranderd”, gebaseerd op het feit dat consumenten plotseling bereid waren om absoluut waanzinnige prijzen te betalen voor gebruikte auto’s, terwijl velen van hen alleen konden betalen wat ze al voor een langere periode hadden, wat de markt zou kunnen doen dalen, en daarmee de prijzen.

Maar nee, consumenten begonnen ineens iets te betalen. En ik ben gecertificeerd Hoe bedrijven hogere prijzen wisten door te berekenen Want ineens is iedereen bereid alles te betalen. tegen april, Producentenprijzen daaldenEn bedrijven wisten het te verplaatsen, geen probleem. En in april begon ik een term voor dit fenomeen te gebruiken:Inflatoire mentaliteit ‘en hoe het plotseling greep’.

Tegen die tijd, in april, was het zonder enige twijfel duidelijk dat inflatie een enorm probleem zou worden, omdat de inflatoire mentaliteit voet aan de grond had gekregen met bedrijven die hogere prijzen betaalden, ervan overtuigd waren dat ze ze konden doorberekenen, en met consumenten die bereid waren alles te betalen.

En al die tijd – ondanks ons geschreeuw in de loopgraven – hield de Fed vast aan haar “voorbijgaande” onzin, terwijl ze enorme hoeveelheden benzine op het toch al laaiende vuur bleef gooien, door de rentetarieven te verlagen en geld te drukken, als gewoon de echte inflatiekanonnen het zou zijn.

En toen de Fed het uiteindelijk niet van zich af kon schudden in de herfst van 2021, terwijl de inflatie steeds erger werd, nam de Fed zijn beruchte spil van mond tot mond. Maar ze bleef benzine op het vuur gooien.

gevoed Uiteindelijk startte in langzaam Breng de hoeveelheid benzine terug die hij nog steeds recht boven het vuur pompte: ik heb de QE geleidelijk verlaagd in plaats van deze op dat moment cold turkey te beëindigen en daar toen de hub dat deed. Het heeft prijsstijgingen op tafel gelegd voor 2022, in plaats van ze onmiddellijk te verhogen. En de inflatie wordt erger.

Beleidsfout na beleidsfout – met ernstige gevolgen. De kwantitatieve versoepeling begint nu terug te draaien, maar de beleidsrente van de Fed ligt nog steeds in de buurt van 0%. En de CPI-inflatie steeg naar 7,9%.

Maar veel van de individuele prijscategorieën zijn volledig verdwenen, vooral die waar de minder rijken veel van hun geld uitgeven. Bijvoorbeeld:

- Gebruikte auto’s: +41,2%

- Benzine: +38,0%

- Gasbedrijven: +23,8%

- Rund- en kalfsvlees: +16,2%

- Varkensvlees: +14,0%

- Pluimvee: 12,5%

- Nieuwe auto’s: +12,4%

- Eieren: +11,4%

- Vers fruit: +10,6%

- Vis en zeevruchten: +10,4%

- Elektriciteit: +9,0%

De meest roekeloze Fed ooit.

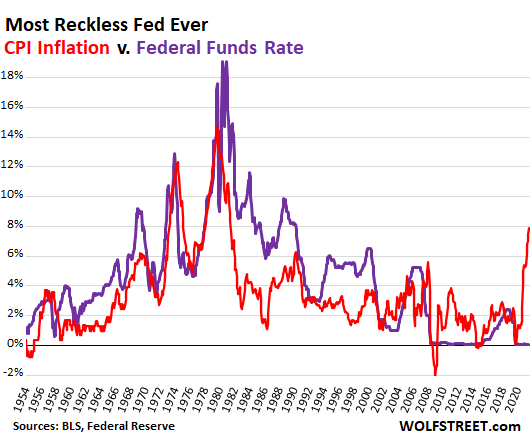

Dus nu hebben we deze gekke situatie, waar is de Federal Reserve? nog steeds De effectieve Federal Funds Rate (EFFR) zakte naar 0,08%, terwijl de CPI-inflatie raast op 7,9% en waarschijnlijk binnenkort boven de 8% zal stijgen.

In de tijd van de hoge inflatie – de jaren ’70 en ’80 – waren er momenten waarop de CPI-inflatie 7,9% bedroeg en deze zowel op weg naar boven als naar beneden inhaalde.

Maar op die momenten dat de CPI 7,9% was, was de EFFR:

- Oktober 1973, hoge inflatie, EFFR = 10,8%

- September 1975, lage inflatie: EFFR = 6,2%

- Hoge inflatie in augustus 1978: EFFR = 8,0%

- Februari 1982, lage inflatie: EFFR =14,8%

En zo ziet die absurditeit eruit, teruggaand tot 1955, toen de EFFR-gegevens begonnen. rode lijn = CPI; Violette lijn = EFFR. Deze grafiek laat zien waarom dit de meest roekeloze Fed ooit is:

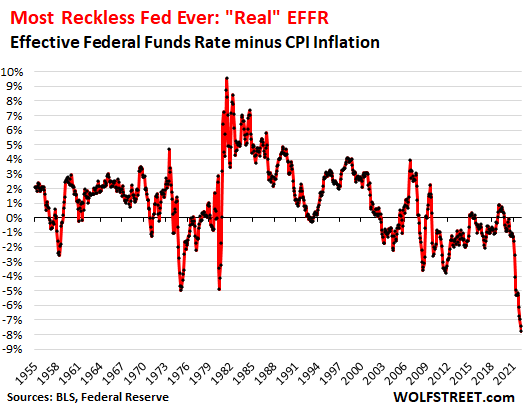

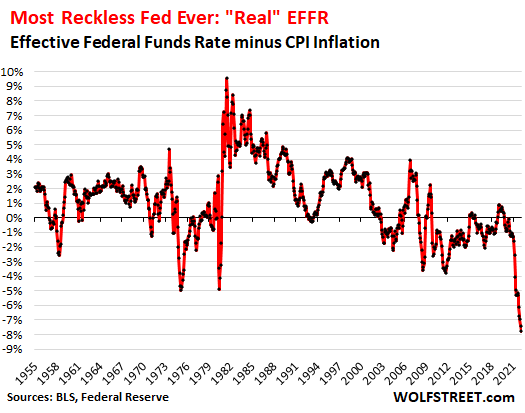

“Echte” EFFR: Niets komt in de buurt van roekeloos zijn. EFFR minus CPI produceert de aangepaste inflatie of “echte” EFFR. De echte EFFR is nu -7,8%, de laagste en slechtste in de geregistreerde geschiedenis, nog een andere grafiek die documenteert waarom dit de meest roekeloze Fed ooit is:

Het zal moeilijk zijn om de geloofwaardigheid van de Fed als een inflatoire brand te veranderen.

De Volcker Fed kreeg in het begin van de jaren tachtig geloofwaardigheid als anti-inflatiemiddel. De economie heeft er bijna 40 jaar profijt van gehad. Hij dreef de Fed zelfs tijdens en na de financiële crisis tot een gelddrukgolf zonder een ongebreidelde inflatie te veroorzaken van het soort waar we nu mee te maken hebben.

Maar door gedurende meer dan een jaar enorme hoeveelheden benzine in de toch al hyperinflatie te pompen – toen veel mensen, waaronder ik, erover schreeuwden omdat het zo duidelijk was – decimeerde de Fed haar geloofwaardigheid als inflatiebestrijder en werd in plaats daarvan nog groter Een brandstichting voor inflatie in de wereld. En dat weet iedereen.

Niemand zal het geloven als de Fed zegt dat het serieus is om de inflatie te beteugelen. Inflatie is gedeeltelijk een psychologisch fenomeen – de ‘inflatoire mentaliteit’ zoals ik het noem – en de Fed heeft het in diskrediet gebracht. Dus succes ermee.

De Fed verklaarde dat het drukken van geld werknemers helpt bij de overgang naar een bachelordiploma.

De Federal Reserve ontwikkelde haar waanzinnige monetaire beleid en weigerde inflatie te behandelen als een manier om de onderkant van de arbeidsmarkt te helpen. Maar dit is duidelijk BS. En de Federal Reserve wist dat. Deze explosie van inflatie zorgde voor de elfde achtereenvolgende maand voor de uurlonen van de CPI-inflatie, vergeleken met het voorgaande jaar, dat in april 2021 begon.

Met andere woorden, de “echte” winsten zijn voor de elfde achtereenvolgende maand gedaald, dankzij de enorme inflatie van de Fed – ondanks grote loonsverhogingen en de krapste arbeidsmarkt van onze generatie. Inflatie treft die mensen die hun brood verdienen met echt werk, niet degenen die op een stapel bezittingen zitten.

Dit is de prijs voor het onderdrukken van rentetarieven en het drukken van geld, de prijs die wordt betaald door mensen die werken voor de kost.

Maar wacht… er was een kleine groep grote begunstigden van het beleid van de Fed.

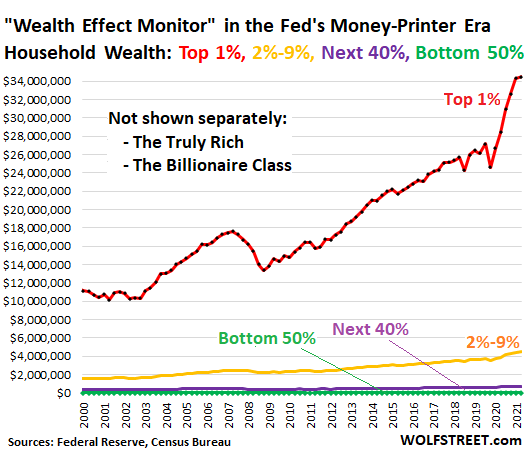

Het doel van het officiële monetaire beleid van de Fed is altijd geweest om “Rijkdomseffect. Het welvaartseffect werd gepromoot in verschillende federale kranten, onder meer door Janet Yellen in 2005, toen ze nog president was van de Federal Reserve Bank van San Francisco. Volgens dit principe hanteerde de Fed een monetair beleid (rentebeperkingen en kwantitatieve versoepeling). om activaprijzen op te drijven die (reeds rijke) vermogensbezitters nog rijker maken.Het idee is dat de rijken minder van dat geld uitgeven, en dat dit op de een of andere manier zal stromen.

Wat de welvaartseffectdoctrine heeft bereikt – exponentieel efficiënt tijdens de gekke kwantitatieve versoepeling en renteonderdrukking sinds maart 2020 – is de grootste welvaartsongelijkheid ooit.

De mijne “Bewaak de invloed van rijkdomHet is gebaseerd op gegevens van de Federal Reserve over het vermogen van huishoudens (gedefinieerd als activa minus schulden) per vermogensklasse voor “1%”, “2% tot 9%”, “de volgende 40%” en “de onderste 50%”. My Wealth Effect Monitor brengt gegevens van de Federal Reserve naar het niveau van een eengezinswoning.

Wat de Fed nu moet doen om de effecten van haar roekeloze beleidsfouten te verzachten?.

De Fed kan de enorme beleidsfouten die ze de afgelopen twee jaar heeft gemaakt niet ongedaan maken. Maar het kan er in de toekomst een einde aan maken, het kan de verwoestende effecten die nu in de economie plaatsvinden, verzachten en het kan voorkomen dat die effecten volledig uit de hand lopen.

Dit was dus niet wat de Fed had moeten doen – dat is een ander verhaal – maar wat het nu zou moeten doen, te beginnen met de vergadering van 16 maart:

Begin met het leegmaken van de balans (kwantitatieve verkrapping) Momenteel met een snelheid van ongeveer $ 200 miljard per maand, via beide, waardoor alle uitstaande effecten kunnen worden verhandeld zonder aflossing, En de Door directe verkoop van effecten met een nog langere looptijd, zoals obligaties met een looptijd van 30 jaar met een resterende looptijd van 29 jaar; Ze moeten eerst gaan.

Voer QT op de voorgrond uitmet de Het vermelde en uitdrukkelijke doel van het maximaliseren van langetermijnrendementen. QT op de “achtergrond” op de automatische piloot uitvoeren, zei Powell, is gewoon onhandig. Het doel van QT was om het langetermijnrendement te verhogen, net zoals het doel van QE was om het langetermijnrendement te verminderen. Het doel is om de rentecurve te verhogen terwijl de Fed de korte rente verhoogt.

Met name Mohammed bin Salman was meteen uitverkocht. MBS heeft looptijden van 15 jaar en 30 jaar. Fondshouders zoals de Federal Reserve ontvangen een pass-through basisbetaling van hypotheekbetalingen en wanneer de hypotheken worden afbetaald, zoals bij een referentie of verkoop van een huis. In een huizenmarkt met lage hypotheekrentes nemen de doorverkoop van huizen een hoge vlucht, veranderen deze pass-through hoofdbetalingen in stortvloeden en zal de MBS op de balans van de Federal Reserve snel dalen.

maar hierin hoge rente Het milieu, de huizenmarkt vertraagt, de referentie vertraagt, en de voorbijgaande hoofdbetalingen vertragen iets. Daarom moet de Fed haar MBS onmiddellijk verkopen om ze binnen twee jaar volledig van de balans te halen.

Stop de markt met voorraadverkoop: Elke keer dat het langetermijnrendement een beetje daalt, maakt u van de gelegenheid gebruik om te verkopen Meer voorraad. Elke goede belegger die schuldpapier probeert af te lossen, zal dat doen. Dit zou de rentecurve steil houden.

Verhoog de korte rente met 100 basispunten op 16 maart, om op een manier te communiceren dat iedereen begrijpt dat de Fed serieus een einde wil maken aan haar reputatie als inflatieverbrander en haar geruïneerde geloofwaardigheid als inflatiebestrijder wil herstellen. Ga dan door met het verhogen van de prijzen in kleinere stappen, zoals 50 basispunten op elke vergadering dit jaar. Dit zal de beleidsrente tegen het einde van het jaar op ongeveer 4,5% brengen, met een inflatie die waarschijnlijk boven de 8% zal uitkomen.

Door de renteverhogingen op te laden en de “inflatoire mentaliteit” te doorbreken, kan de inflatie sneller terugdringen. Als je je te sterk terugtrekt, lukt dit en wordt de inflatie erger en erger, waarbij steeds hogere rentetarieven enig effect op de inflatie moeten hebben.

Officieel de ‘Fed-status’ verlaten. “Laat de markten hun eigen weg vinden. Markten zijn er goed in. Verkopen brengt een broodnodige opruiming van overtolligheid en volop kansen met zich mee. Markten moeten goed kunnen functioneren zoals markten dat doen.”

QE voor eens en voor altijd uit Toolbox verwijderen. Kwantitatieve versoepeling is een destructief beleid dat leidt tot ongelijkheid in rijkdom, inflatie van activaprijzen en uiteindelijk inflatie van de consumptieprijzen. De effecten op de reële economie zijn minimaal. Het moet in de prullenbak worden gegooid.

Gebruik in plaats daarvan de permanente terugkoopfaciliteit als de treasurymarkt sluit. Waarschijnlijk de Federal Reserve hiervoor Herstelde terugkoopfaciliteiten in 2021, na sluiting in 2008. Kwantitatieve versoepeling is niet nodig.

Schuldsanering en faillissementen toestaan om buitensporige schulden af te wikkelen in de economie. Als bedrijven zeer grote schulden hebben, moeten ze die schuld herstructureren ten koste van investeerders. Dit is een gezond fundamenteel proces van het kapitalisme. In twee opeenvolgende recessies heeft de Federal Reserve dit proces tegengehouden. Nu zijn er enorme excessen, aangewakkerd door jaren van ultralage rentetarieven. Amerikaanse wetten en markten zijn zeer geschikt om dit probleem op te lossen.

Maar in plaats daarvan zal Powell proberen een soepele landing te maken.

Ja, de Fed zal de rente verhogen en haar balans verkleinen. Maar ze zullen aarzelen en erop aandringen dat ze een zachte landing kunnen maken door niet genoeg te doen, hoe langer hun voeten zijn, hoe meer de inflatie zich zal verankeren, hoe langer het zal duren en hoe moeilijker het zal zijn om het uit te drijven. Hoe langer de Federal Reserve worstelt om het in bedwang te houden.

Vind je het leuk om WOLF STREET te lezen en wil je het steunen? Gebruik adblockers – ik begrijp helemaal waarom – maar wil je de site steunen? U kunt doneren. Ik waardeer dit zeer. Klik op een mok bier en ijsthee om te leren hoe het moet:

Wil je per e-mail op de hoogte worden gehouden wanneer WOLF STREET een nieuw artikel publiceert? Registreer hier.

“Social media fanaat. Fanatieke bacon fanaat. Wannabe popcultuur fan. Communicator. Gecertificeerd schrijver.”

More Stories

5 dingen die u moet weten voordat de aandelenmarkt op woensdag 24 juli opengaat

Elon Musk: Een presidentschap van Trump zou de concurrenten van Tesla kunnen schaden

Hoe K-Pop kan leiden tot de ondergang van een selfmade Koreaanse techmagnaat