WASHINGTON (AP) — Terwijl het Congres vorige week reageerde op het plotselinge faillissement van twee banken, werden rekeningen ingediend, hoorzittingen gepland en beschuldigingen geuit.. Kijk wat wetgevers zeggen en plannen terwijl de gevolgen van de ineenstorting van Silicon Valley Bank en Signature Bank voortduren.

Snelle juridische oplossingen zijn ongewenst

President Joe Biden riep maandag het Congres op om de regels voor banken te versterken om toekomstige faillissementen te voorkomenWetgevers zijn verdeeld over de vraag of er wetgeving nodig is.

Sommige congresleiders zijn sceptisch dat een sterk verdeeld congres zal functioneren.

“Er zijn mensen die voor rekeningen gaan stemmen, maar met de banken die Republikeinse leden van het Congres vasthouden, kan ik me niet voorstellen dat we in staat zullen zijn om iets belangrijks te bereiken”, zei senator D-Ohio, voorzitter van het bankwezen. Sherrod Brown zei. , Commissie huisvesting en stedelijke zaken.

Republikeinen zeggen dat de reeds bestaande wetten voldoende zullen zijn om bankfaillissementen te voorkomen, alleen als toezichthouders duidelijke problemen opmerken en banken instrueren stappen te ondernemen om hun risico’s te verminderen.

“Als mensen ideeën hebben, zijn we soms bereid ze te amuseren, maar ik denk dat het voorbarig is om over oplossingen te praten voordat we het probleem volledig hebben gedefinieerd en uiteindelijk antwoorden hebben. Regelgevers praten over waarom ze tijdens het werk in slaap zijn gevallen ‘, zei South, de tweederangs Republikein. Zei senator John Thune van Dakota.

___

Dus wat nu? Het House Financial Services Committee kondigde op 29 maart zijn eerste hoorzitting aan, met ten minste twee getuigen: Martin Grunberg, voorzitter van de raad van bestuur van de Federal Deposit Insurance Corporation, en Michael Barr, vice-voorzitter voor toezicht op de Federal Reserve Board of Governors . “We zullen dit onderzoek zonder angst of gunst uitvoeren om de antwoorden te krijgen die het Amerikaanse volk verdient”, aldus de wetgevers.

Aan de kant van de Senaat zei Brown dat zijn commissie binnenkort een hoorzitting zal houden om wetgevers te helpen beoordelen wat er mis is gegaan. Hij zei dat het eerste proces zich waarschijnlijk zal richten op het brengen van getuigen die verantwoordelijk zijn voor het reguleren van de failliete banken. De Fed Board was de primaire toezichthouder voor Silicon Valley Bank in Californië, terwijl de FDIC de primaire federale toezichthouder was voor Signature Bank in New York.

Brown beschreef enkele van de vragen die wetgevers aan regelgevers zouden kunnen stellen Donderdag een brief Ik verzoek om een gedetailleerd overzicht van wat er mis is gegaan. Welke rol heeft door sociale media geleide integratie gespeeld bij klanten? Wat is goed voor het grootste percentage onverzekerde deposito’s in bankieren in Silicon Valley? Waren er lacunes in de regelgeving op het gebied van kapitaal, liquiditeit en stresstesten die een rol speelden bij de mislukkingen?

Sen zei dat hij wil weten waarom toezichthouders niet hebben gereageerd op gedetailleerde rapporten over het liquiditeitsrisico bij Silicon Valley Bank en waarom de FDIC eind vorige week niet heeft geboden op de resterende activa van de bank. Rep. Bill Hagerty, R-Tenn., Zei.

sen. Afgevaardigde Cynthia Loomis, R-Wyo., Zei dat ze wil weten of regelgevers het falen van Signature Bank willen gebruiken om cryptocurrency verder aan te pakken. Hij is een uitgesproken voorstander geweest van de ontwikkeling van cryptocurrency en een investeerder in Bitcoin. Signature was de eerste FDIC-verzekerde bank die in 2019 een op blockchain gebaseerd digitaal betalingsplatform aanbood en was de go-to bank voor de crypto-industrie.

sen. Rep. John Kennedy, R-La., zei dat hij wilde weten hoe private equity-analisten waarschuwden voor de investeringen van Silicon Valley.

___

Congressional Action Democrats in beide kamers hebben zich verenigd rond twee wetgevingsvoorstellen. Eerst sen. Elizabeth Warren, D-Mass. en vertegenwoordiger Katie Porter, D-Calif

De Dodd-Frank Act maakte alle banken met activa van $ 50 miljard of meer onderworpen aan verbeterde regelgeving, zoals jaarlijkse stresstests en het indienen van schikkingsplannen of “levenstestamenten” in geval van faillissement.

Maar na jaren van klachten van gemeenschaps- en regionale banken over de kosten van naleving, verhoogde het Congres de drempel tot $ 250 miljard om aan alle Dodd-Frank-wetvereisten te voldoen.

Banken met minder dan $ 100 miljard aan activa waren automatisch vrijgesteld van verbeterde regelgeving. De centrale bank kreeg het recht om van geval tot geval verscherpt toezicht aan te vragen voor banken tussen $ 100 miljard en $ 250 miljard. Silicon Valley Bank en Signature Bank vallen beide in die categorie.

“De terugslag van president Trump maakt de weg vrij voor de ineenstorting van de SVB”, zei senator. Rep. Dick Durbin, D-Ill., zei donderdag op de Senaatsvloer.

Maar Republikeinen hebben tegengeworpen dat het gelaagde toezicht dat in 2018 is opgezet met de steun van veel Democraten, de federale regelgevers alle tools heeft gegeven die ze nodig hebben om problemen in Silicon Valley en Signature op te vangen voordat ze sterven.

“Het probleem hier is liquiditeit en de liquiditeitsstresstests zijn opgesteld voor banken”, zei Sen. Mike Crabo, R-Idaho, heeft in 2018 wijzigingen aangebracht in Dodd-Frank. “Als ze ze moeten aanscherpen, hebben ze de macht om dat te doen.”

Met die filosofische kloof is het onwaarschijnlijk dat het wetsvoorstel van Warren en Porter doorgaat in het Congres.

Een tweede rekening heeft misschien een betere kans. sen. Richard Blumenthal, D-Conn. En een wetsvoorstel van de Democratische vertegenwoordigers Adam Schiff en Mike Levin uit Californië zou bonussen en winsten terugvorderen die bankdirecteuren ontvangen uit aandelenverkopen tot 60 dagen voordat een bank failliet gaat.

Republikeinen uitten deze week hun woede over de bestuurders van de failliete banken.

Kennedy zei over de bonussen: “Ik denk dat ze allemaal moeten worden teruggenomen. Op dit moment hoop ik dat iemand naar de gevangenis gaat.”

Vrijdag belde Biden met het Congres Geef de FDIC de macht om leidinggevenden bij een groot aantal banken te dwingen compensatie terug te betalen die ze ontvangen als ze falen, en verlaag de limiet voor de toezichthouder om boetes op te leggen en leidinggevenden te verbieden voor een andere bank te werken.

___

Wijzende vingers naar de andere partij

Recente bankfaillissementen bieden een kans om het politieke verhaal voor de verkiezingen van volgend jaar vorm te geven.

Wanneer Republikeinen zeggen dat regelgevers “bij de omschakeling slapen”, proberen ze Biden en Democraten in verband te brengen met de onrust door de hoge inflatie de schuld te geven, wat leidt tot hogere rentetarieven en de waarde van de investeringen van banken in Silicon Valley aantast. .

“Het falen van de bank, het falen van de toezichthouders en zonder enige twijfel een falen aan de top”, zei senator. Tim Scott, RS.C., zei over Biden.

Democraten wijzen op het falen van door de Republikeinen geleide veranderingen om de Dodd-Frank-vereisten voor sommige banken te versoepelen als een voorbeeld van hoe Washington zich richt op machtigere belangengroepen dan de gemiddelde kiezer.

“Door de terugval in 2018 konden banken meer risico nemen om hun winst te vergroten”, zei Warren. “Dus wat deden ze? Ze namen te veel risico, dreef hun winsten op, gaven hun leidinggevenden grote bonussen en salarissen, en bliezen vervolgens de banken op.

“Toegewijde popcultuurjunkie. Denker. Woedend bescheiden schrijver. Webbeoefenaar. Internetnerd.”

More Stories

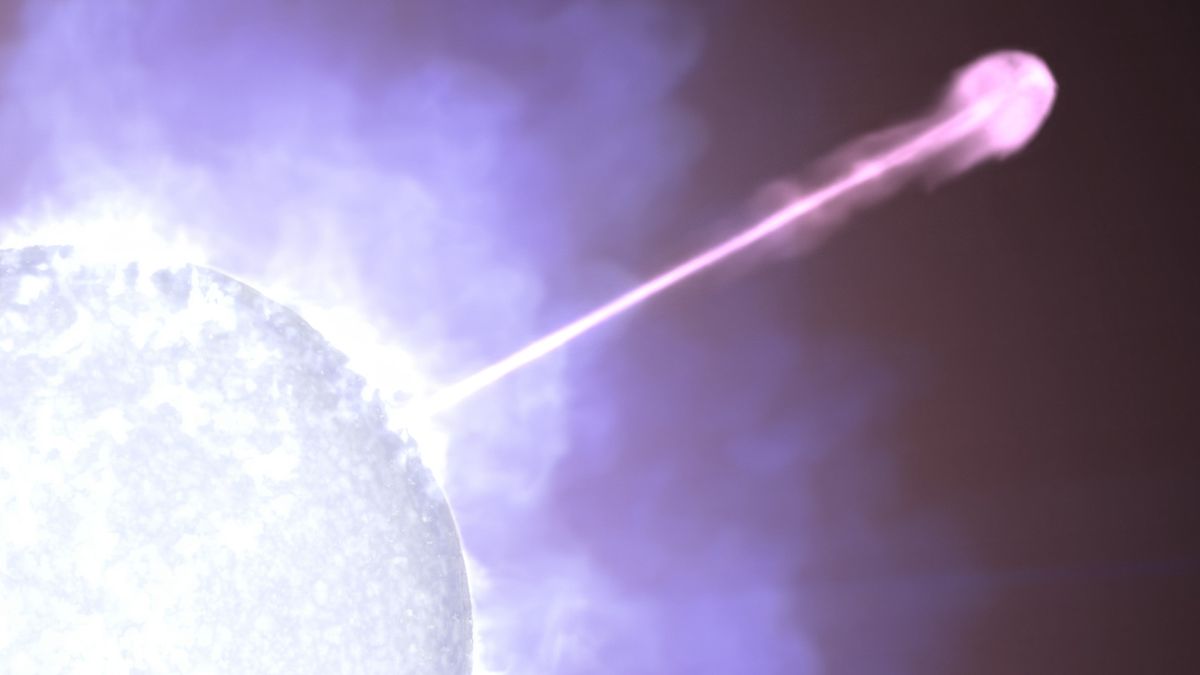

Live updates van de lancering van Starlink Falcon 9 op KSC

Biden is niet langer actief, maar de Republikeinse aanvallen gaan door

Coco Gough, 20, is de jongste Amerikaanse vaandeldrager in de Olympische geschiedenis