Makelaar Compass Tech en Compass voor huurders en verkopers van verzekeringen Tech Lemonade stortten ook in. Alle ogen zijn gericht op de uitgestelde deal van SPAC voor de “technische” hypotheekmakelaar van Better.com. Ik kan niet wachten.

door Wolf Richter over Wolfstraat.

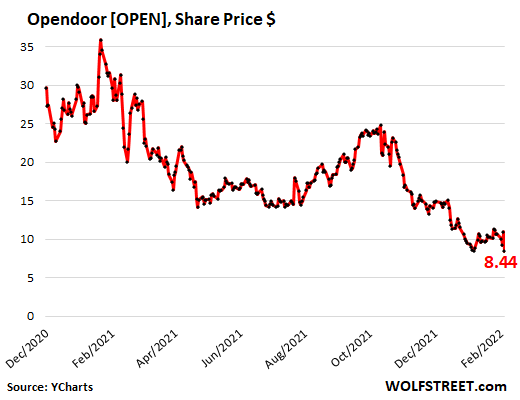

Zelfs op Goede Vrijdag, de tweede dag van een groot herstel na vijf dagen van scherpe dalingen, stortten de aandelen van het ’tech’-vastgoedbedrijf Opendoor met 23% in, nadat ze in de voorgaande maanden al waren ingestort.

Opendoor-technologieën [OPEN]Donderdagavond was het genoemd Het bedrijf verloor in het vierde kwartaal $ 191 miljoen, wat het nettoverlies voor 2021 op $ 662 miljoen brengt, wat het openbaar gemaakte totale verlies over vier jaar op $ 1,5 miljard brengt. Hoe kan een huisflipper in vier jaar $ 1,5 miljard verliezen? ik ook ik weet het niet. Maar het is nog niet voorbij. Het bedrijf sloot het jaar af met een inventaris van 17.009 onverkochte woningen.

Opendoor ging in december 2020 naar de beurs tegen een IPO-prijs van $ 31,47 te midden van een enorm pandemonium. In februari 2021 staan de aandelen op $ 39. Als “februari 2021” bekend klinkt, komt dat omdat dat de maand was waarin de aandelenmarkt onder de oppervlakte begon te crashen toen hoge waarden één voor één begonnen te crashen, elk volgens hun eigen schema. De schade was zo Begonnen met rapporteren in mei 2021. En dat is gewoon weer een hoofdstuk omdat het erger wordt. Op vrijdag sloten de aandelen op $ 8,44, een daling van 78% ten opzichte van hun piek in februari 2021 en 73% onder hun IPO-prijs (gegevens via YCharts):

Opendoor meldde dat het in 2021 36.908 woningen heeft gekocht, maar in de loop van het jaar slechts 21.725 woningen (voor $ 8 miljard) heeft verkocht, waardoor er 17.098 onverkochte woningen ($ 6,1 miljard) in inventaris overblijven.

Opendoor financierde dit aandeel met $ 6,1 miljard aan “onbetwiste” schulden die door zijn huizen werden gedekt. Geen verhaal betekent dat als Opendoor in gebreke blijft, de geldschieters het huis krijgen en niet achter de andere activa van Opendoor kunnen gaan. Als Opendoor die huizen niet kan verkopen en de schuld met de opbrengst niet kan afbetalen, kan het de eigendommen overdragen aan geldschieters en hen zorgen maken over de verkoop van de huizen.

Bovendien stond Opendor onder contract om nog eens 5.411 woningen te kopen voor $ 1,9 miljard.

Tweederde van deze 17.009 woningen is opgeleverd en klaar voor verkoop. Ongeveer een derde (ongeveer 5.500 woningen) is “in de maak” en staat niet te koop. Elk van deze 17.000 woningen die niet te koop staan, inclusief alle 5.500 woningen die nog in gebruik zijn, bevinden zich in een onbekende stapel leegstaande woningen die niet op de officiële “display” van woningen verschijnen en die ook niet als leegstaande woningen verschijnen.

Zillow deed hetzelfde met een groot deel van zijn 7.000 woningen die vastzaten in de pijplijn voordat het bedrijf afgelopen november het bedrijf verliet en verkocht die woningen voornamelijk aan institutionele beleggers, die nu proberen te bedenken wat ze ermee moeten doen. Deze huizen die vastzitten in een huisvinpijpleiding die worden geruild, staan leeg, maar worden niet leeg weergegeven, niet te koop en niet weergegeven als ‘aanbod’.

House flippen is eenvoudig – deel één, een huis kopen, wanneer geld geen doel is, en je kunt je servers zoveel uitgeven als je wilt. De rest is moeilijk, en er geld mee verdienen is nog moeilijker, vooral als je in de eerste plaats te veel hebt betaald. Het blijkt dat de activiteit niet geschikt is voor mensen die algen schrijven.

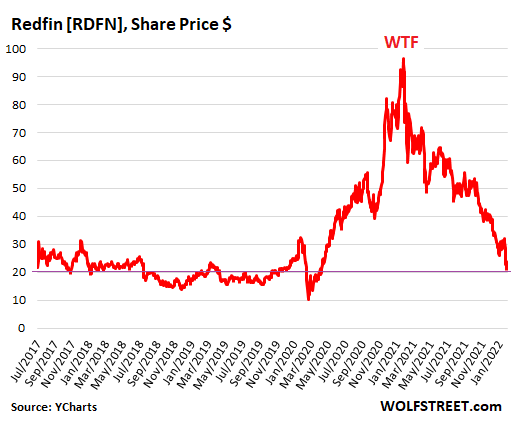

Redfindie oorspronkelijk een online makelaar was, maakte vanaf 2020 ook deel uit van de op algo gebaseerde flipperhuis-rage. [RDFN] De raket schoot omhoog te midden van de eindeloze drukte van de gekke menigte rijders en bereikte $ 98,44 in februari 2021 – ja, weer in februari.

Toen begon het aandeel aan een lange crash. Op vrijdag sloten ze op $ 21,83, na een instorting van 78% in één jaar tijd. Ze staan nu onder waar ze waren na de eerste handelsdag na de IPO in juli 2017:

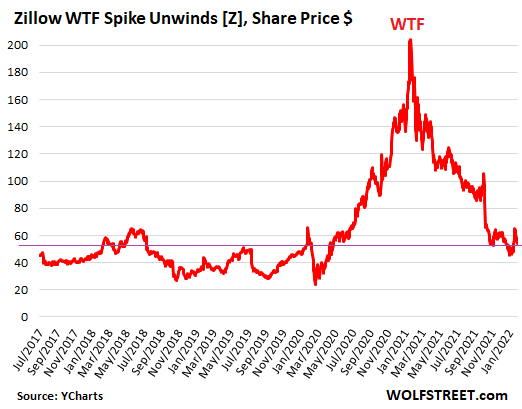

Zillow [ZG] Ze kreeg een korte adempauze in haar ineenstorting toen ze op 10 februari aankondigde dat ze in 2021 $ 881 miljoen had verloren aan haar thuisonderneming, die Kwam non-stick in november 2021toen het onthulde dat het 25% van zijn werknemers ontsloeg en uit de huizenruilhandel stapte en de 7.000 huizen die het had gekocht kwijtraakte.

Later onthulde ze dat ze de meeste van deze huizen verkocht aan institutionele beleggers – niet aan mensen die er misschien in hadden willen wonen. Totdat deze leegstaande woningen te koop worden aangeboden, verschijnen ze niet op het officiële “aanbod”, en zullen er uiteindelijk vele op de huurmarkt verschijnen. En terwijl dit allemaal gebeurt terwijl ze worden geschud, lijken ze ook niet als leeg.

Het verlies van $ 881 miljoen was minder dan gevreesd en het aandeel herstelde zich op magische wijze in de komende drie handelsdagen, maar heeft sindsdien een deel ervan opgegeven. De aandelen sloten vrijdag op $ 57,95, een daling van 73% ten opzichte van hun hoogtepunten een jaar geleden, en rond het niveau van februari 2020 vóór de crash:

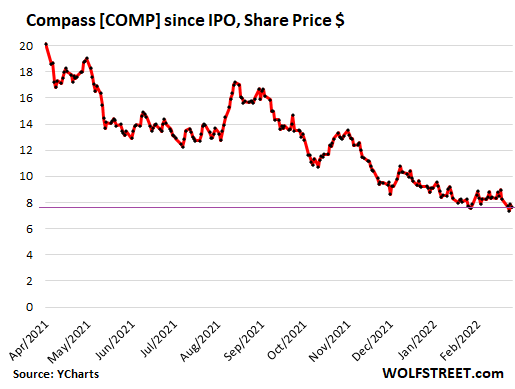

kompas, een makelaar in onroerend goed die zichzelf een ’technologiebedrijf dat de ruimte opnieuw uitvindt’ noemt, is een van die voorbeelden – een van de vele – wanneer je je realiseert dat er iets ernstig mis is op Wall Street. Maar goed, mensen genieten van hun handels-apps, en als het opruimt, het zij zo.

Compass is gegroeid door het geld van Softbank en andere investeerders te gebruiken om makelaars in het hele land te kopen. In de vijf jaar van openbaar gemaakte financiële overzichten verloor Compass 1,44 miljard dollar. Hoe kan een makelaar in de heetste huizenmarkt, zonder vragen te stellen, 1,44 miljard dollar verliezen? Dit was een retorische vraag.

kompas pijl [COMP] Het piekte op de eerste handelsdag, na zijn eerste openbare aanbieding in april vorig jaar, op $ 22,11 en is sindsdien gedaald. Ze sloten vrijdag op $ 7,65, na 65% te zijn gedaald in de 10 maanden sinds hun hoogste handelsdag op de eerste dag, en zijn nu 58% onder hun IPO-prijs van $ 18 per aandeel:

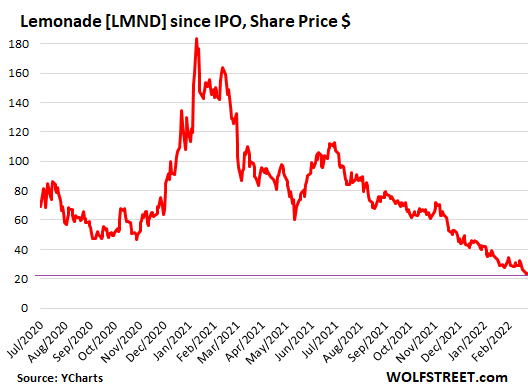

Limonade [LMND], dat werd gepromoot als een “verzekeringstechnologiebedrijf” en verzekeringen verkoopt aan huurders, huiseigenaren, eigenaren van gezelschapsdieren, enz., ging in juli 2020 naar de beurs voor $ 29 per aandeel en steeg op de eerste handelsdag, te midden van massale ophef, met 139% . Daarna bleef het stijgen tot het in januari 2021 $ 182 bereikte. Toen kwam februari 2021, toen dat hele aanbod begon in te storten.

Op vrijdag sloten de aandelen op $ 23,48, 83% van hun hoogste punt en 19% onder de nooit verhandelde IPO-prijs omdat de eerste transactie $ 50 per aandeel was, waardoor critici van technische aandelen klaagden over het feit dat het bedrijf “de IPO verkeerd heeft geprijsd” en de geldbedrag “op tafel achtergelaten”. Ja, zo gek was het bod destijds.

Wachten tot de aandelenkoers crasht is Better.com, een “tech” hypotheekverstrekker, mogelijk gemaakt door Softbank. Het is nog geen beursgenoteerd aandeel omdat de fusie met SPAC in december 2021 werd uitgesteld nadat de CEO 900 werknemers had ontslagen, voornamelijk in India, via een virale Zoom-bijeenkomst, die idioot.

Met de SPAC-fusie, en dus de vertraging van de cashflow, haalde het bedrijf $ 750 miljoen op van Softbank en zijn donateurs van SPAC, omdat dit soort bedrijven constant grote hoeveelheden contant geld verbranden en constant nieuw geld nodig hebben om te verbranden.

Dus ik kijk uit naar het moment dat de aandelen eindelijk beginnen te handelen, zodat ik het kan toevoegen aan mijn lijst met ingestorte “tech”-aandelen in onroerend goed. Dit moet een goede zaak zijn. Laten we dus hopen dat de fusie met SPAC doorgaat.

Vind je het leuk om WOLF STREET te lezen en wil je het steunen? Gebruik adblockers – ik begrijp helemaal waarom – maar wil je de site steunen? U kunt doneren. Ik waardeer dit zeer. Klik op een mok bier en ijsthee om te leren hoe het moet:

Wil je per e-mail op de hoogte worden gehouden wanneer WOLF STREET een nieuw artikel publiceert? Registreer hier.

Social media fanatic. Avid bacon fanatic. Wannabe pop culture fan. Communicator. Certified writer.

More Stories

Nvidia-aandelen dalen als gevolg van vertragende groei en zorgen over de productie NVIDIA

Nvidia winstsamenvatting: CEO praat over Blackwell, maar het voldoet niet aan de hoogste verwachtingen

Het slachtoffer van de explosie van de Delta-band moest worden geïdentificeerd aan de hand van een tatoeage: Jr