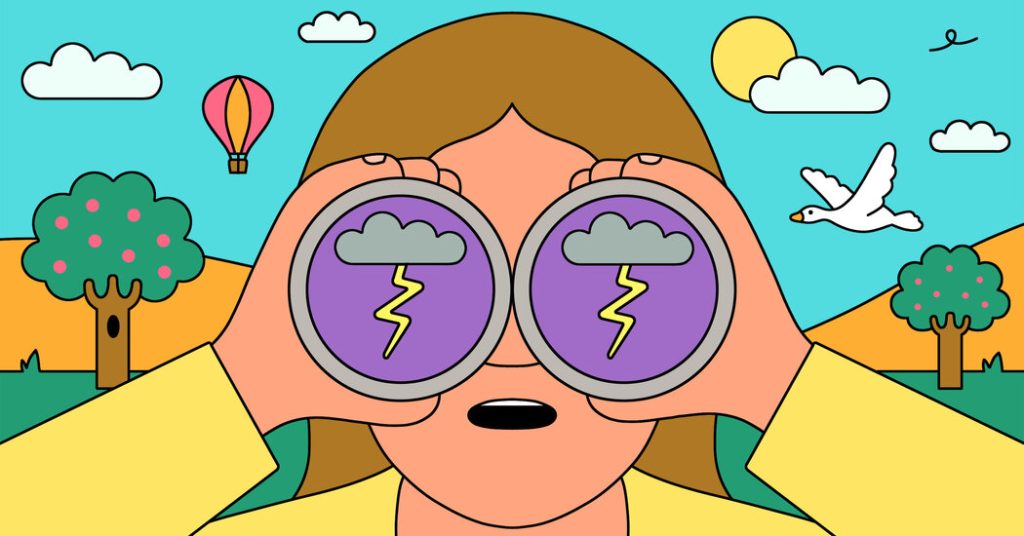

De populairste recessie-indicator van Wall Street luidt de hoogste alarmbel in twee decennia, wat de bezorgdheid onder beleggers vergroot dat de Amerikaanse economie afstevent op een vertraging.

Deze indicator wordt de rentecurve genoemd en is een manier om te laten zien hoe de rentetarieven op verschillende Amerikaanse staatsobligaties zich verhoudenEn de In het bijzonder driemaands schatkistpapier en twee- en tienjarige staatsobligaties.

Doorgaans verwachten obligatiebeleggers meer betaald te krijgen voor het aanhouden van hun geld voor de lange termijn, dus de rentetarieven op kortlopende obligaties zijn lager dan die op langlopende obligaties. Op de grafiek creëren de verschillende rendementen van de obligaties een oplopende lijn – de curve.

Maar zo nu en dan stijgt de korte rente boven de lange. Deze negatieve relatie verdraait de curve in een zogenaamde omkering en geeft aan dat de normale gang van zaken in de grootste staatsobligatiemarkt ter wereld is omgekeerd.

Het is allemaal omvergeworpen Amerikaanse recessie De afgelopen halve eeuw wordt het dan ook gezien als een voorbode van economisch onheil. Dit gebeurt nu.

De rentecurve heeft een voorspellende kracht die andere markten niet hebben.

Het rendement op de tweejarige staatsobligatie was woensdag 3,23 procent, hoger dan de 3,03 procent op de 10-jarige staatsobligatie. Ter vergelijking: een jaar geleden was het rendement op twee jaar meer dan een procentpunt lager dan het rendement op 10 jaar.

De toenmalige mantra van de Fed over inflatie was dat inflatie tijdelijk zou zijn, wat betekent dat de centrale bank de noodzaak niet zag om de rente snel te verhogen. Als gevolg hiervan bleven de korte rente op staatsobligaties laag.

Maar de afgelopen negen maanden is de Fed steeds bezorgder geworden dat de inflatie niet vanzelf zal verdwijnen, en is begonnen met het snel aanpakken van prijsstijgingen met Snel de rente verhogen. Volgende week, wanneer de Fed naar verwachting de rente opnieuw zal verhogen, zal haar beleidsrente met ongeveer 2,5 procentpunt zijn gestegen van bijna nul in maart, en dat heeft de rente op korte termijn staatsobligaties, zoals de tweejarige obligatie, opgedreven.

Aan de andere kant zijn beleggers steeds meer bang dat de centrale bank te ver zal gaan, waardoor de economie zodanig afremt dat er een scherpe neergang ontstaat. Deze bezorgdheid wordt weerspiegeld in de lange termijn rente op staatsobligaties, zoals 10 jaar, die ons meer vertelt over de groeiverwachtingen van beleggers.

8 tekenen dat de economie aan kracht verliest

Zorgwekkende verwachtingen. Te midden van een gestage stijging van de inflatie, Stijging consumentenprijs Nu de uitgaven dalen, vertoont de Amerikaanse economie duidelijke tekenen van vertraging, wat de vrees voor een mogelijke recessie aanwakkert. Hier zijn nog acht statistieken Geeft een probleem in de toekomst aan:

Die zorg wordt ook weerspiegeld in andere markten: Amerikaanse aandelen zijn dit jaar bijna 17 procent gedaald, omdat beleggers opnieuw beoordelen in hoeverre bedrijven bestand zijn tegen een vertraging van de economie. Waar de prijs van koper, wereldleider door het gebruik ervan in een reeks consumenten- en industriële producten, met meer dan 25 procent daalde; en met US dollarEen toevluchtsoord in periodes van angst, op zijn sterkst in twee decennia.

Wat de rentecurve onderscheidt, is de voorspellende kracht ervan, en het recessiesignaal dat het uitzendt, is nu sterker dan het is geweest sinds het einde van de jaren 2000, toen de zeepbel in technologie-aandelen begon te barsten en een recessie slechts een paar maanden verwijderd was.

Die recessie vond plaats in maart 2001 en duurde ongeveer acht maanden. Tegen de tijd dat het begon, was de rentecurve al weer normaal, omdat beleidsmakers de rente begonnen te verlagen om te proberen de economie weer gezond te maken.

De rentecurve voorspelde ook De wereldwijde financiële crisis die begon in december 2007werd aanvankelijk eind 2005 omgekeerd en ging zo door tot medio 2007.

Dit trackrecord is de reden waarom beleggers op de financiële markten nu hebben gemerkt dat de rentecurve weer is omgekeerd.

“De rentecurve is geen evangelie, maar ik denk dat het op eigen risico is om deze te negeren”, zegt Greg Peters, chief investment officer bij PGIM Asset Management for Fixed Income.

Maar welk deel van de rentecurve is belangrijk?

Op Wall Street is het meest populaire onderdeel van de rentecurve de relatie tussen de rente op tweejarige en tienjarige obligaties, maar sommige economen concentreren zich liever op de relatie tussen het rendement op driemaands- en tienjarige obligaties.

Tot deze groep behoort een van de pioniers in het onderzoek naar de voorspellende kracht van de rentecurve.

Campbell Harvey, een professor economie aan de Duke University, herinnert zich dat hem werd gevraagd om een model te ontwikkelen dat de Amerikaanse groei kon voorspellen terwijl hij in 1982 als zomerstagiair bij de inmiddels ter ziele gegane Canadese mijnwerker Falconbridge was.

De heer Harvey verlegde de rentecurve, maar de VS zat al ongeveer een jaar in een recessie en werd al snel ontslagen door het economische klimaat.

Pas halverwege de jaren tachtig behaalde hij zijn Ph.D. Kandidaat aan de Universiteit van Chicago, voltooi het zoek het Het blijkt dat de omkering van de driemaands- en 10-jaarsrendementen voorafging aan de recessies die in 1969, 1973, 1980 en 1981 begonnen.

De heer Harvey zei dat hij liever naar de driemaandsrendementen keek omdat ze dicht bij de huidige omstandigheden lagen, terwijl anderen aangaven dat ze direct tegemoet kwamen aan de verwachtingen van beleggers van onmiddellijke veranderingen in het beleid van de Fed.

Inflatie begrijpen en hoe het u beïnvloedt

Voor de meeste marktkijkers wijzen alle verschillende manieren om de rentecurve te meten in grote lijnen in dezelfde richting, wat wijst op een vertragende economische groei. “Het zijn verschillende smaken, maar het zijn allemaal nog steeds ijscoupes”, zegt Bill O’Donnell, rentestrateeg bij Citibank.

Het rendement op drie maanden is nog steeds lager dan het rendement op 10 jaar. Dus door deze maatstaf is de rentecurve niet omgekeerd, maar de kloof tussen hen wordt snel kleiner door zorgen over een toename van de vertraging. Woensdag was het verschil tussen terugkeerders gedaald van meer dan 2 procentpunt in mei tot ongeveer 0,5 procentpunt, het laagste niveau sinds de door de pandemie veroorzaakte vertraging in 2020.

De rentecurve kan ons niet alles vertellen.

Sommige analisten en beleggers stellen dat de belangstelling voor de rentecurve als een veelvoorkomend recessiesignaal wordt overschat.

Een veelgehoorde kritiek is dat de rentecurve ons niet veel vertelt over wanneer een recessie zal beginnen, maar het is waarschijnlijk dat er een recessie zal komen. De gemiddelde tijd dat een recessie plaatsvindt nadat de tweejaarsrente boven de tienjaarsrente is gestegen, is 19 maanden, volgens gegevens van Deutsche Bank. Maar de termijn loopt van zes maanden tot vier jaar.

De economie en de financiële markten zijn ook geëvolueerd sinds de financiële crisis van 2008, toen het model voor het laatst in zwang was. De balans van de Fed is explosief gestegen doordat ze herhaaldelijk staatsobligaties en hypotheekobligaties heeft gekocht om de financiële markten te ondersteunen, en sommige analisten beweren dat deze aankopen de rentecurve zouden kunnen verstoren.

Dit zijn twee punten die meneer Harvey accepteert. De rentecurve is een eenvoudige manier om het groeitraject van de Verenigde Staten en de kans op een recessie te voorspellen. Het is bewezen betrouwbaar, maar het is niet perfect.

Het wordt aanbevolen om te gebruiken in combinatie met enquêtes Economische vooruitzichten onder Chief Financial Officersdie doorgaans terughoudend zijn met bedrijfsuitgaven wanneer ze zich meer zorgen maken over de economie.

Hij noemde ook de kosten van bedrijfsleningen als een indicator van de risico’s die beleggers zien bij particuliere bedrijfsleningen. Deze kosten hebben de neiging om te stijgen als de economie vertraagt. Beide statistieken vertellen op dit moment hetzelfde verhaal: het risico neemt toe en de verwachtingen voor een vertraging groeien.

“Als ik terugga naar mijn zomerstage, zal ik dan naar de rentecurve kijken? Nee”, zei dhr. Harvey.

Maar dat betekent ook niet dat het geen bruikbare indicator meer is.

“Het is meer dan nuttig. zei meneer Harvey. “Managers van elk bedrijf moeten de rentecurve als een negatief teken beschouwen en zich bezighouden met risicobeheer. En ook voor de mensen. Dit is niet het moment om het maximale uit uw creditcard te halen tijdens een dure vakantie.”

Social media fanatic. Avid bacon fanatic. Wannabe pop culture fan. Communicator. Certified writer.

More Stories

Nvidia-aandelen dalen als gevolg van vertragende groei en zorgen over de productie NVIDIA

Nvidia winstsamenvatting: CEO praat over Blackwell, maar het voldoet niet aan de hoogste verwachtingen

Het slachtoffer van de explosie van de Delta-band moest worden geïdentificeerd aan de hand van een tatoeage: Jr