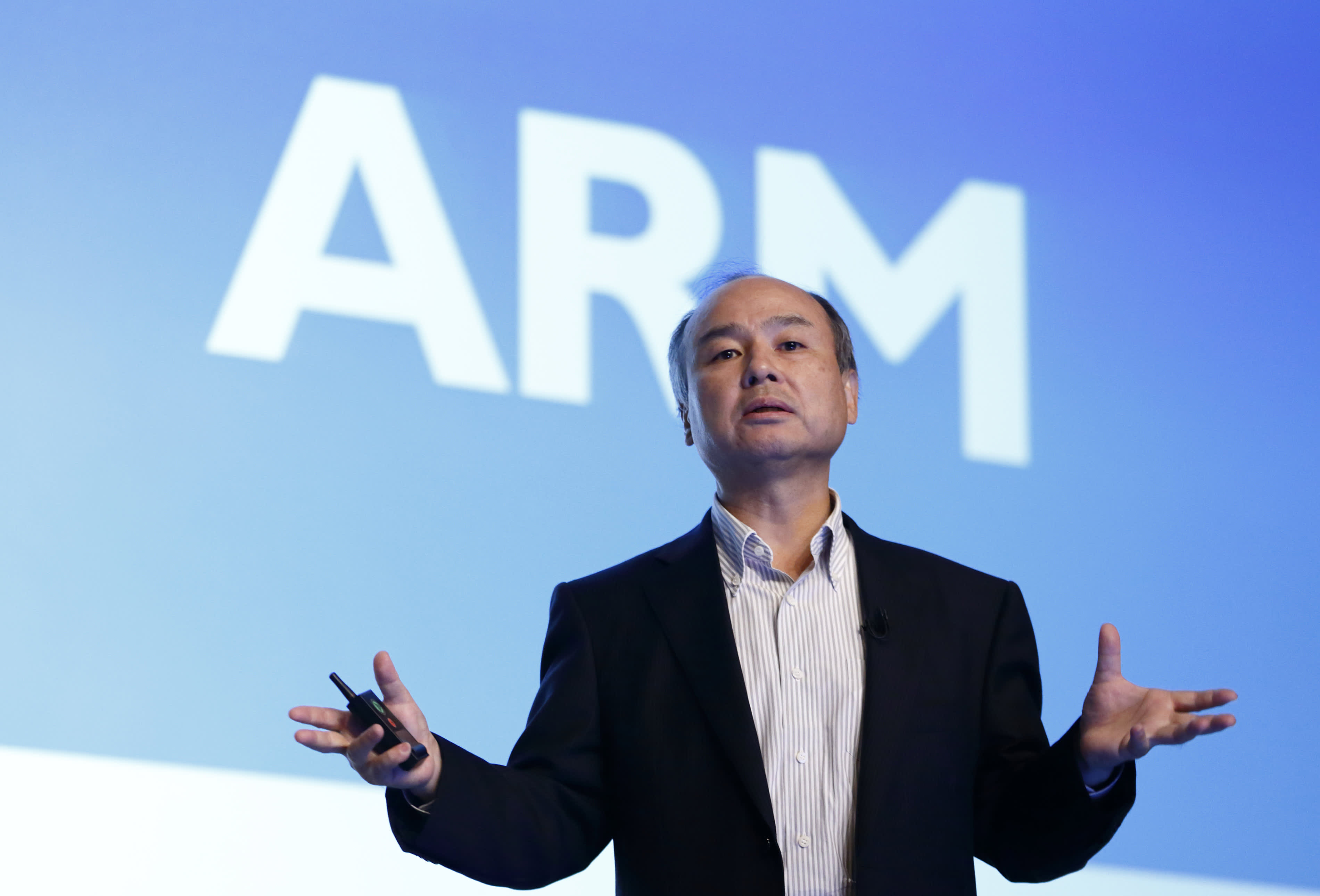

Miljardair Masayoshi Son, voorzitter en CEO van SoftBank Group Corp. , spreekt voor een monitor met het ARM Holdings-logo tijdens een persconferentie in Tokio op 28 juli 2016.

Tomohiro Ohsumi | bloeiberg | Getty-afbeeldingen

Arm zei zaterdag dat de chipfabrikant Arm van SoftBank Group Corp. vertrouwelijk een aanvraag heeft ingediend bij toezichthouders om op de Amerikaanse aandelenmarkt genoteerd te worden, wat de weg vrijmaakt voor de grootste beursintroductie van het jaar.

De indiening van de IPO toont aan dat SoftBank ondanks ongunstige marktomstandigheden doorgaat met het blockbuster-aanbod, nadat het in maart had aangekondigd dat het van plan was Arm op de Amerikaanse aandelenmarkt te noteren.

Volgens Dealogic zijn de beursintroducties in de VS, exclusief noteringen van SPA’s, met ongeveer 22% gedaald tot een totaal van slechts $ 2,35 miljard sinds het begin van het jaar, omdat de volatiliteit op de aandelenmarkt en de economische onzekerheid veel IPO-ambities hebben getemperd.

Mensen die bekend zijn met de zaak zeiden dat Arm van plan is zijn aandelen later dit jaar op de Nasdaq te verkopen, omdat het tussen de $ 8 miljard en $ 10 miljard wil ophalen. In een verklaring die een eerder Reuters-rapport over de geplande beursgang bevestigt, zei Arm dat de omvang en prijsklasse van het aanbod nog moeten worden bepaald.

De bronnen waarschuwden dat de exacte timing en omvang van de beursintroductie afhankelijk zijn van marktomstandigheden en vroegen om niet bekend te worden gemaakt omdat het een kwestie van vertrouwelijkheid is.

SoftBank en Arm weigerden commentaar te geven.

Er zijn tekenen dat de IPO-markt begint te ontdooien. Johnson & Johnson bereidt zich voor om het consumentengezondheidsbedrijf Kenvue volgende week in New York op de lijst te plaatsen, in de hoop ongeveer $ 3,5 miljard op te halen.

SoftBank richt zich op een notering voor Arm sinds de verkoop van de chipontwerper voor $ 40 miljard aan Nvidia vorig jaar mislukte na bezwaren van Amerikaanse en Europese antitrustregelgevers.

Sindsdien heeft het bedrijf van Arm beter gepresteerd dan de bredere chipindustrie dankzij de focus op datacenterservers en pc-hardware die hogere royaltybetalingen genereren. Het bedrijf zei dat de omzet in het meest recente kwartaal met 28% was gestegen.

De IPO van Arm zal naar verwachting het fortuin van SoftBank een boost geven, dat worstelt om zijn gigantische Vision Fund om te draaien, dat is getroffen door verliezen als gevolg van lagere waarderingen van veel van zijn belangen in tech-startups.

Eerder dit jaar verwierp Arm een campagne van de Britse regering om zijn aandelen in Londen te noteren en zei dat het naar de Amerikaanse beurs zou blijven gaan.

De voorbereidingen voor de beursgang van Arm worden geleid door Goldman Sachs, JPMorgan Chase & Co, Barclays en Mizuho Financial Group.

Social media fanatic. Avid bacon fanatic. Wannabe pop culture fan. Communicator. Certified writer.

More Stories

Nvidia-aandelen dalen als gevolg van vertragende groei en zorgen over de productie NVIDIA

Nvidia winstsamenvatting: CEO praat over Blackwell, maar het voldoet niet aan de hoogste verwachtingen

Het slachtoffer van de explosie van de Delta-band moest worden geïdentificeerd aan de hand van een tatoeage: Jr