Volgens de laatste cijfers stegen de totale schuldenlasten van huishoudens in het tweede kwartaal van 2023 met 16 miljard dollar Kwartaalrapport over schulden en kredieten van huishoudens Van de Federal Reserve Bank van New York Micro-economisch datacenter. Dit weerspiegelt een bescheiden stijging ten opzichte van het eerste kwartaal. Creditcardtegoeden kenden de grootste stijging van alle soorten schulden – $ 45 miljard – en staan nu op $ 1,03 biljoen, voor het eerst in de geschiedenis van de keten meer dan $ 1 biljoen in nominale termen. Na een scherpe krimp in het eerste jaar van de pandemie, hebben de creditcardsaldi zeven kwartalen van de jaar-op-jaar groei doorgemaakt. In het tweede kwartaal van 2023 was er een snelle stijging van 16,2 procent ten opzichte van het voorgaande jaar, waarmee deze sterke trend werd voortgezet. Terwijl creditcardsaldi stijgen tot historische hoogtepunten, bekijken we hoe leningen en terugbetalingen zullen evolueren met behulp van de Federal Reserve Bank of New York Consumentenkredietpanel (CCP), die is gebaseerd op geanonimiseerde Equifax-kredietrapportgegevens.

Creditcard uitgifte

Creditcards zijn de meest voorkomende vorm van gezinsschuld en komen nog steeds vaker voor. Houd er rekening mee dat er nu 70 miljoen meer creditcardrekeningen openstaan dan in 2019, vóór de pandemie. Bovendien had ongeveer 69 procent van de Amerikanen een creditcardrekening in het tweede kwartaal van 2023, tegen 65 procent in december 2019 en slechts 59 procent in december 2013. sindsdien vrij hoog.

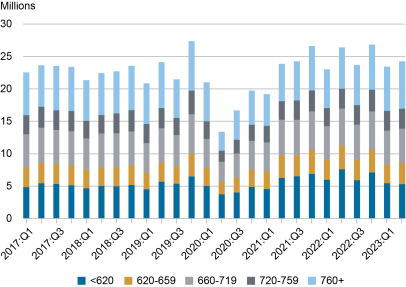

In de onderstaande grafiek tonen we het openen van nieuwe creditcardrekeningen, uitgesplitst naar kredietscores van leners. De uitgifte van creditcards is over het algemeen redelijk vlak gebleven, met een gemiddelde van ongeveer 23 miljoen creditcarduitgiftes per kwartaal tussen 2017-2019. Het uitbreken van de pandemie veroorzaakte een scherpe daling van de uitgifte van nieuwe creditcards, met slechts 13 miljoen uitgegeven kaarten in het tweede kwartaal van 2020. Maar tegen het tweede kwartaal van 2021 was de kredietverlening in alle kredietbeoordelingsgroepen teruggekeerd.

Subprime-leners zagen de kaartuitgifte stijgen in 2021 en 2022, hoewel dit in de eerste helft van 2023 lijkt te zijn afgenomen. Daarentegen breidde de kaartuitgifte zich uit naar leners met de hoogste kredietscores – die met meer dan 760 – in de eerste helft van 2023 Deze relatieve aanscherping komt overeen met andere rapporten: Juli 2023 Opinieonderzoek van het Senior Loan Bureau over kredietverlening door banken (SLOOS) Aanscherping van normen voor alle normen voor consumentenleningen, juni 2023 SCE-onderzoek naar toegang tot kredieten Het toonde een toename van het aantal afwijzingen van kredietaanvragen, vooral onder degenen met lage kredietscores.

Uitgifte van creditcard volgens kredietpunten

Creditcard vertraging

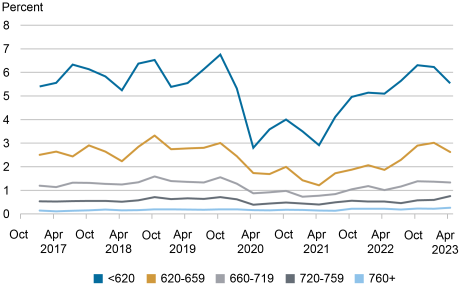

In februari schreven we over de toename van het aantal wanbetalingen en ons plan om de situatie te blijven volgen. Het aantal wanbetalingen is nu terug op het niveau van voor de pandemie. In de onderstaande grafiek rangschikken we de conversies naar wanbetaling op basis van de kredietscore van de lener in kwestie. Dit beeld komt overeen met een terugkeer naar pre-COVID-trends na een periode van buitengewoon lage wanbetalingspercentages tijdens de pandemie, toen verdraagzaamheid, een inkomensverhoging en consumptiemogelijkheden beperkt waren, wat betekent dat leners in een betere positie waren om hun schulden terug te betalen. De laatste twee kwartalen lijken enige stabiliteit te vertonen. Let op: deze tarieven wijken af van het berekende transitietarief Kwartaalrapport Omdat ze niet geformatteerd zijn en meer gedetailleerde gegevens gebruiken.

Het niveau van betalingsachterstanden is stopgezet

Ga naar een betalingsachterstand van 30 dagen of meer

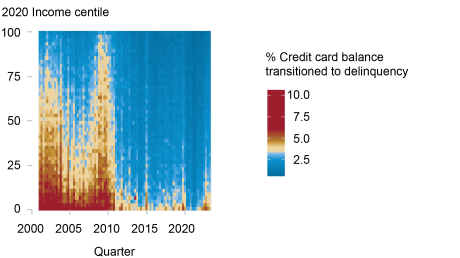

Ten slotte bekijken we de schuldprestaties per inkomen om te bepalen of geaggregeerde statistieken de economische uitdagingen die inherent zijn aan gemeenschappen met lage inkomens kunnen maskeren. We aggregeren leners met behulp van hun postcode-gecorrigeerde gemiddelde bruto-inkomen als een proxy voor inkomen, met behulp van gegevens van de IRS (postcode-inkomen). In het onderstaande heatmap-patroondiagram geven we delinquentie van creditcards weer, geaggregeerd naar postcode-inkomen, weergegeven op de y-as, met het delinquentiepercentage aangegeven door kleur. Hier zien we eerst dat gebieden met lagere inkomens van oudsher hogere wanbetalingspercentages hebben, terwijl gebieden met hogere inkomens doorgaans betere schuldprestaties hebben. Maar vóór de Grote Financiële Crisis kwamen creditcardachterstanden vaker voor, zelfs in gebieden met hoge inkomens, en namen zelfs toe tussen 2008 en 2010. Maar nu, na een korte periode van buitengewoon lage achterstallige vorderingen tussen 2020-22, zijn ze teruggekeerd. de betalingspercentages zijn weer normaal op het niveau van vóór de pandemie, zelfs in gebieden met lage inkomens.

Vertraagde creditcard door zip-inkomen

Ondanks de vele tegenwind waarmee Amerikaanse consumenten het afgelopen jaar te maken hebben gehad – stijgende rentetarieven, inflatiedruk na de pandemie, recente bankfaillissementen – zijn er weinig aanwijzingen voor wijdverbreide financiële problemen voor consumenten. Amerikaanse consumenten hebben tot nu toe de economische ontberingen van de pandemie en de periode na de pandemie doorstaan. Groeiende saldi kunnen echter voor sommige leners een uitdaging vormen, en het hervatten van de betalingen voor studieleningen dit najaar zou voor veel studentenleners extra financiële stress kunnen veroorzaken. Tot nu toe vertoont de kredietverlening door huishoudens echter enkele vroege tekenen van stabilisatie in de richting van pre-pandemische gezondheid, zij het met hogere nominale saldi.

Andrew F Huggott Hij is interim-onderzoeksdirecteur en voorzitter van de Research and Statistics Group van de Federal Reserve Bank of New York.

Donghun Lee Economisch onderzoeksadviseur in consumentengedragstudies in de onderzoeks- en statistiekgroep van de Federal Reserve Bank of New York.

Daniël Mangrom Hij is Research Economist in Equitable Growth Studies in de Research and Statistics Group van de Federal Reserve Bank of New York.

Joël Scully Hij is de regionale economische directeur van de Research and Statistics Group van de Federal Reserve Bank of New York.

Wilbert van der Klawe Economisch onderzoeksadviseur voor onderzoek naar familie en openbaar beleid in de onderzoeks- en statistiekgroep van de Federal Reserve Bank of New York.

Hoe dit bericht te citeren:

Andrew Huot, Donghoon Lee, Daniel Mangrum, Joel Scully en Wilbert van der Klawe, “Creditcardmarkten keren terug naar normale post-pandemische halt”, Federal Reserve Bank of New York Liberty Street-economie8 augustus 2023, https://libertystreeteconomics.newyorkfed.org/2023/08/credit-card-markets-head-back-to-normal-after-pandemic-pause/.

Vrijwaring

De meningen in deze publicatie zijn die van de auteur(s) en weerspiegelen niet noodzakelijkerwijs het standpunt van de Federal Reserve Bank of New York of het Federal Reserve System. Eventuele fouten of weglatingen zijn de verantwoordelijkheid van de auteur(s).

Social media fanatic. Avid bacon fanatic. Wannabe pop culture fan. Communicator. Certified writer.

More Stories

Nvidia-aandelen dalen als gevolg van vertragende groei en zorgen over de productie NVIDIA

Nvidia winstsamenvatting: CEO praat over Blackwell, maar het voldoet niet aan de hoogste verwachtingen

Het slachtoffer van de explosie van de Delta-band moest worden geïdentificeerd aan de hand van een tatoeage: Jr