Beleggers zijn altijd op zoek naar hoge rendementen, en momenteel zijn de tekenen in het voordeel van de hoogrentende dividendsector. Dividendbetalingen zorgen voor een regelmatige inkomstenstroom, ongeacht de marktomstandigheden, terwijl hoge rendementen het potentieel bieden voor sterke rendementen op beleggingen.

de Dividendaandelen Ze zijn ook favoriet bij defensieve beleggers en zijn doorgaans minder volatiel tijdens marktschommelingen. Dit is op dit moment een belangrijk punt – hoewel de consensuswijsheid luidt dat we een economische zachte landing zullen zien, bestaat er nog steeds een kans op een economische neergang.

Deze achtergrond werd ondersteund door een recente opmerking van Desh Piramoniteliki, hoofd microstrategie bij investeringsbank Jefferies, die wijst op hoogrentende dividendaandelen als gezonde opties onder de huidige omstandigheden.

“Na een uitdagend 2023 zijn de vooruitzichten voor dividendstrategieën verbeterd”, zegt het team van Jefferies. “De Fed neigt steeds meer naar de eerste renteverlaging in juni, wat erop wijst dat de groei een grotere uitdaging zal worden dan de inflatie. Gezien de scherpe daling Hoewel het onwaarschijnlijk is dat ultra-defensieve obligaties het moeilijk zullen blijven hebben, zijn wij van mening dat hoogwaardige rendementen de beste plek zijn om de cyclus te doorbreken.

Omar Nakatha van Jefferies, een vijfsterrenanalist die tot de top 4% van de Street Stock-professionals behoort, volgde deze gedachtegang met een aantal specifieke keuzes: hij markeerde twee hoogrentende aandelen als koop, en opties die tot 8% zouden moeten terugkeren. winst terug. Wij hebben er gebruik van gemaakt TipRanks-database Om een breder beeld van deze aandelen te krijgen, ontdekte ik dat ze sterke koopconsensusbeoordelingen hebben. Details hier

DHT-holdings (DHT)

We beginnen met het olietankerbedrijf DHT Holdings. Dit bedrijf is een van de onafhankelijke bedrijven in de mondiale zeetransportsector en is gespecialiseerd in het transport van ruwe olie. De naam DHT is een afkorting voor “dubbelwandige transportbanden”, een moderne methode voor het bouwen van transportbanden die is ontworpen om de veiligheid te vergroten en lekken te voorkomen. Het bedrijf is een pure-play exploitant van zeer grote ruwe olietankers (VLCC's), of 'zeer grote ruwe olietankers', dit zijn enorme tankers met een tonnage variërend van 299.000 tot 320.000 drooggewicht ton (DWT). Dit zijn de grootste ruwe-olietankers die momenteel over de oceanen varen.

De vloot van DHT, bestaande uit 28 VLCC's, is volledig eigendom van de onderneming en wordt hoofdzakelijk op charterbasis geëxploiteerd. De prevalentie van langlopende huurcontracten in het bedrijfsmodel van het bedrijf geeft DHT een hoog niveau van betrouwbare vaste inkomsten.

De kwaliteit van de vloot is een cruciale factor voor zeevervoerbedrijven, en DHT heeft een relatief kleine vloot. Op vier na zijn alle schepen in 2011 of later gebouwd, waarbij de vijf kleinste drijvende schepen in 2018 zijn gebouwd. De vloot van het bedrijf omvat in totaal 28 VLCC's, waaronder 4 tankers waarvoor het bedrijf onlangs bouwovereenkomsten heeft afgesloten. Deze vier schepen zullen worden gebouwd op Zuid-Koreaanse scheepswerven en zullen elk een bruto draagvermogen hebben van 320.000 dwt. Elk schip heeft een gemiddelde prijs van $128.500.000 en zal in 2026 worden opgeleverd.

In de meest recente financiële kwartaalresultaten, vanaf het vierde kwartaal van 23, rapporteerde DHT een aangepaste netto-omzet van in totaal $94,5 miljoen, een totaal dat jaar op jaar met 19% daalde, maar $1 miljoen beter was dan verwacht. De winst per aandeel van het bedrijf bedroeg, in GAAP-termen, 22 cent per aandeel. Dit was 1 cent hoger dan verwacht, en dekte volledig de recente winstaankondiging van het bedrijf.

Het dividend van 22 cent per gewoon aandeel werd aangekondigd naast de resultaten over het vierde kwartaal. Deze dividendbetaling vertegenwoordigt een stijging van 15,7% ten opzichte van de vorige en werd op 28 februari naar de gewone aandeelhouders gestuurd. De jaarlijkse betaling van $0,88 per gewoon aandeel resulteert in een rendement van 8%.

Jefferies-analist Omar Nokta was onder de indruk van de kwaliteit van de schepen en activiteiten van DHT en schreef: “DHT is een pure VLCC-reder met blootstelling aan de spotmarkt, met zijn milieuvriendelijke ontwerp en met scrubbers uitgeruste schepen die gepositioneerd zijn voor potentieel aanzienlijke winsten. We zien een sterkere dynamiek. vooruit voor tankers.'

In dit opzicht geeft Nokta DHT een koopadvies, een upgrade van Hold en een koersdoel van $14, wat een opwaarts potentieel van ~26% over een jaar suggereert. (Om het record van Nokta te bekijken, Klik hier)

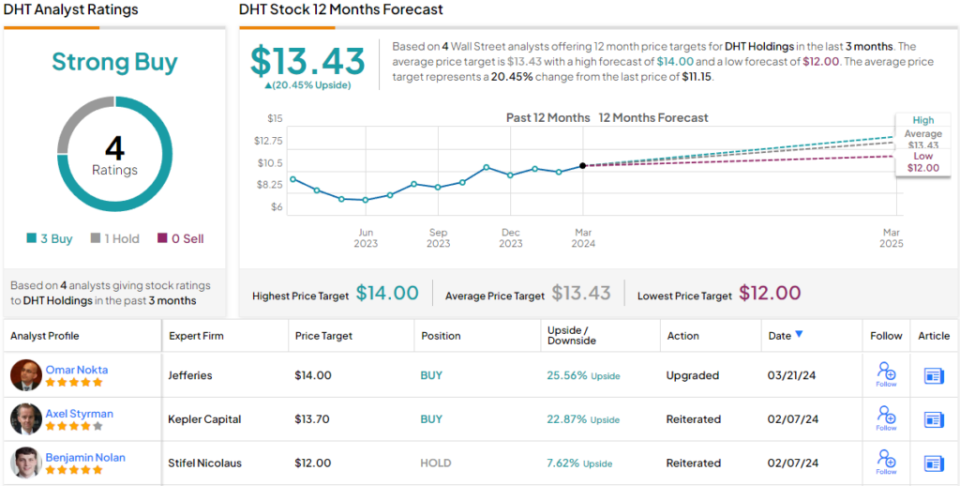

Over het geheel genomen is de Strong Buy-consensusrating voor dit aandeel gebaseerd op vier recente analistenbeoordelingen, die zijn opgesplitst in 3 Buys en 1 Hold. De aandelen worden verhandeld voor $11,15, en het gemiddelde koersdoel van $13,43 suggereert dat de aandelen de komende twaalf maanden ongeveer 20% zullen stijgen. (gezien worden DHT-aandelenvoorspelling)

Frontlinie (rug)

Het volgende aandeel op de lijst van Jefferies is Frontline, een van de grootste tankerbedrijven ter wereld. Frontline vervoert ruwe olie en geraffineerde producten en exploiteert een van de grootste en modernste vloten in de sector. Het bedrijf heeft 86 schepen op zee, waarvan de oudste in 2009 is gebouwd en 20 schepen in 2020 of later. De vloot bestaat uit 43 VLCC’s, de grootste klasse van zeegaande tankers, en omvat tevens 25 Suezmax-schepen, met een capaciteit van 157.000 dwt en de grootste die door het Suezkanaal kan varen, naast 18 LR2/Aframax-tankers, met een capaciteit van 110.000. inwoner.

Frontline bestaat sinds 1985 en heeft de afgelopen kwartalen grote successen geboekt. De inkomsten stegen vorig jaar vergeleken met het voorgaande jaar en stegen met 27% van $1,44 miljard in 2022 naar $1,83 miljard in 2023. De aandelen van het bedrijf hebben ook sterke winsten geboekt, een stijging van meer dan 60% in de afgelopen twaalf maanden en bijna 17% tijdens de algemene verkiezingen. . Op een date gaan.

Naarmate het vierde kwartaal van 2023 verstrijkt, kunnen we de omzet van Frontline voor het kwartaal bekijken. Het bedrijf had een omzet van $415 miljoen, een daling van 21% op jaarbasis en ruim $5 miljoen onder de verwachtingen. Positief is dat de gecorrigeerde winst van het bedrijf voor het kwartaal, van $102,2 miljoen, 46 cent per aandeel bedroeg.

Dit was ruim voldoende ter dekking van het gewone stockdividend, dat op 28 februari werd bekendgemaakt voor uitbetaling op 27 maart, van 37 cent per aandeel. Deze aankondiging vertegenwoordigt een stijging van 23% ten opzichte van het voorgaande kwartaal, en het jaarlijkse dividend van $1,48 levert een rendement op van 6,4%. Frontline heeft een geschiedenis van het aanpassen van het dividend om het in lijn te houden met de huidige winst.

In zijn berichtgeving over Jefferies was de Nokta-analist onder de indruk van het vermogen van het bedrijf om consequent een hoge dividenduitkeringsratio te handhaven. Hij zegt over het aandeel: “Frontline is een van 's werelds grootste exploitanten van ruwe olietankers, met een jonge vloot en een hoge blootstelling aan scrubbers. We zien een sterkere dynamiek voor tankers in het verschiet, vooral met groeiende niet-OPEC-productievolumes en het potentieel voor extra OPEC+. We verwachten dat dividenden zullen blijven Dividenden vormen een belangrijk onderdeel van het Frontline-verhaal en we verwachten dat aandeelhouders zullen profiteren van de onofficiële dividenduitkeringsratio van 80% van de kwartaalwinst.

Vooruitkijkend geeft Nokta dit aandeel, net als DHT hierboven, een upgrade-rating, van Hold naar Buy. Het koersdoel hier, vastgesteld op $30, duidt op een potentieel stijgingspercentage van 30% over een jaar.

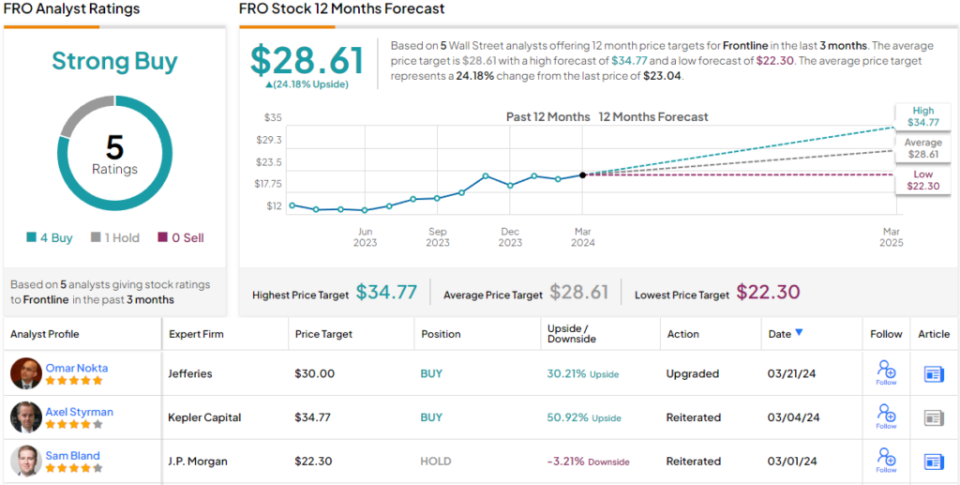

In totaal heeft Frontline vijf recente beoordelingen van analisten, waaronder vier aankopen voor één hold, wat neerkomt op een sterke koopconsensusbeoordeling van straatanalisten. Het gemiddelde koersdoel van het aandeel van $28,61 en de huidige handelsprijs van $23,04 samen impliceren een winst over één jaar van 24%. (gezien worden FRO-aandelenvoorspelling)

Bezoek TipRanks voor goede ideeën voor het verhandelen van dividendaandelen tegen aantrekkelijke waarderingen Beste aandelen om te kopeneen tool die alle aandeleninzichten van TipRanks verenigt.

Disclaimer: de meningen in dit artikel zijn uitsluitend die van de aanbevolen analist. De inhoud is uitsluitend bedoeld voor informatieve doeleinden. Het is erg belangrijk om uw eigen analyse uit te voeren voordat u een investering doet.

Social media fanatic. Avid bacon fanatic. Wannabe pop culture fan. Communicator. Certified writer.

More Stories

Nvidia-aandelen dalen als gevolg van vertragende groei en zorgen over de productie NVIDIA

Nvidia winstsamenvatting: CEO praat over Blackwell, maar het voldoet niet aan de hoogste verwachtingen

Het slachtoffer van de explosie van de Delta-band moest worden geïdentificeerd aan de hand van een tatoeage: Jr