De komende verkrappingscyclus van de Fed zakt in, te midden van nog steeds brutaal negatieve ‘reële’ rendementen, terwijl de koopkracht van obligaties wordt opgeslokt door inflatie.

Door Wolf Richter voor WOLFSTRAAT.

Bondsvuurwerk verlichtte vrijdag de lucht, na de publicatie van het banenrapport dat de vurige hoop op de obligatiemarkt deed rijzen dat de slechte werkgelegenheidscijfers ervoor zouden zorgen dat de Fed haar renteverhogings-tango zou terugdraaien voordat deze zelfs maar begonnen is. De afgelopen dagen werden er berichten verspreid die verklaarden waarom het aantal banen van akelig laag tot enorm negatief zou zijn. Maar de cijfers waren veel beter dan verwacht… ze waren eigenlijk best goed om allerlei redenen – en onmiddellijk pieken de opbrengsten en schoten de hypotheekrentes omhoog.

Het rendement op tweejarige staatsobligaties steeg met 13 basis punten tot 1,32%, de grootste sprong in één dag sinds de onrust op 10 maart 2020 en de hoogste sinds 21 februari 2020:

De eenjaarsrente steeg met 11 basispunten tot 0,89%. Dit is een stijging van bijna 0% in september vorig jaar. In die vijf maanden is de wereld veranderd.

De eenjaarsrente en de tweejaarsrente zijn bijzonder gevoelig voor de marktvooruitzichten voor veranderingen in het monetaire beleid door de Fed – namelijk de gevreesde renteverhogingen dit jaar en volgend jaar, aangezien de CPI-inflatie 7,0% heeft bereikt.

Ondanks deze rentesprongen blijven ze belachelijk laag en zeer negatief in ‘reële’ termen: minus CPI-inflatie is de eenjaarsrente nog steeds -6,1%; en het rendement op twee jaar is -5,7%.

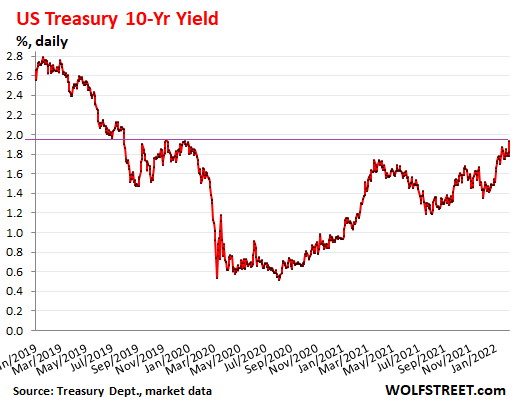

De 10-jaarsrente op staatsobligaties steeg met 11 basispunten tot 1,93%, het hoogste sinds 23 december 2019.

Zware dag op de obligatiemarkt: Als de obligatierente stijgt, betekent dit dat de obligatiekoersen dalen. En het was vrijdag zwaar op de obligatiemarkt. Hieronder ziet u hoe twee ETF’s van staatsobligaties het deden. Ze worden beschouwd als conservatieve beleggingen gericht op schatkistpapier, en ze betalen slechts kleine opbrengsten.

De prijs van de iShares 7-10 Year Treasury Bond ETF [IEF], dat staatsobligaties volgt met resterende looptijden tussen 7 en 10 jaar, daalde vrijdag met 0,8% en is in april-september 2020 met ongeveer 9% gedaald ten opzichte van de bandbreedte. De ETF levert jaarlijks 0,9% op en heeft vrijdag bijna een jaar aan waarde weggevaagd. opbrengst.

De prijs van de iShares 20+ Year Treasury Bond ETF [TLT], dat staatsobligaties met een resterende looptijd van 20 jaar of meer volgt, daalde vrijdag met 2,1% en is ongeveer 18% lager dan de piek in juli 2020. Het rendement bedraagt momenteel 1,6% op jaarbasis. Een paar uur op vrijdag verbrandde ruim een jaar aan opbrengst.

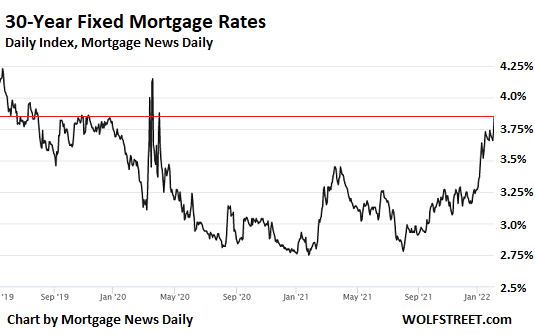

Hypotheekrente steeg vrijdag tot bijna 4%, waarbij de 30-jarige vaste hypotheekrente een gemiddelde van 3,85% bereikt, volgens de dagelijkse index van Dagelijks nieuws over hypotheek. Dit is het hoogste tarief sinds eind 2019 – met uitzondering van de tariefchaos in maart 2020, toen de tarieven van de ene op de andere dag piekten en kelderden:

De 30-jarige hypotheekrente beweegt ruwweg met de 10-jarige staatsrente, maar met een spreiding, aangezien de gemiddelde 30-jarige hypotheek in minder dan 10 jaar wordt afgelost, hetzij omdat de huiseigenaar het huis verkoopt of de hypotheek herfinanciert.

En deze stijgingen van de rente op staatsobligaties en hypotheekrentes zijn een reactie op wat de Fed op het punt staat te beginnen: de volgende cyclus van renteverhogingen en de volgende cyclus van kwantitatieve verkrapping (QT), die het tegenovergestelde zal doen van wat de Fed met de repressie van de rentetarieven doet. en massale QE had gedaan. De Fed heeft haar plannen gecommuniceerd, en Powell heeft de datum voor de eerste renteverhoging vastgelegd: 16 maart.

Naarmate de hypotheekrente stijgt, met De superhoge huizenprijzen van vandaag, gebeuren er twee dingen:

Ten eerste haasten mensen zich om een huis te kopen om de nog steeds lage hypotheekrentes vast te houden; dus aanvankelijk zorgen stijgende hypotheekrentes voor een vlaag van bedrijvigheid.

En twee, met elke stijging van de hypotheekrente bereikten meer huizenkopers het plafond van wat ze zich kunnen veroorloven, en ze haken af. Dit is in eerste instantie niet zichtbaar in de gegevens, omdat die mensen in de minderheid zijn door de stroom mensen die wanhopig de lage hypotheekrente vast willen houden.

Naarmate de hypotheekrente verder stijgt, gooien steeds meer mensen de handdoek in de ring, en steeds minder mensen zijn wanhopig om de nu hogere hypotheekrente vast te leggen, wat zich vervolgens vertaalt in een daling van de vraag. Dit wordt zichtbaar nadat de hypotheekrente is gestegen tot een magisch getal. Dat magische getal zal pas achteraf duidelijk worden. Dit magische getal ligt waarschijnlijk boven de 4%. Tegen de tijd dat de hypotheekrente 5% bereikt, zoals in 2018, zal de vraag waarschijnlijk op zeer zichtbare manieren afnemen.

Vind je het leuk om WOLF STREET te lezen en wil je het steunen? Adblockers gebruiken – ik begrijp helemaal waarom – maar wil je de site ondersteunen? U kunt doneren. Ik waardeer het enorm. Klik op de bier- en ijstheemok om te zien hoe:

Wil je per e-mail op de hoogte worden gehouden wanneer WOLF STREET een nieuw artikel publiceert? Registreer hier.

“Dedicated pop culture junkie. Thinker. Furiously modest writer. Web practitioner. Internet nerd.”

More Stories

JP Morgan verwacht dit jaar de basisrente met 100 basispunten te verlagen

Miljardair ruimtevaart ‘gevaarlijk’

Er ontstaat nieuwe controverse over het bezoek van Trump aan de Arlington National Cemetery